![图片[1]-菜粕期货价格创近 4 年低位,分析师称其基本面相对弱于豆粕-欣猫博客](https://img01.tkimg.com/xsp-bucket/20240716/05d22d95760532e34c62e12d9cf65f5c_0.webp)

本报()记者叶青 北京报道

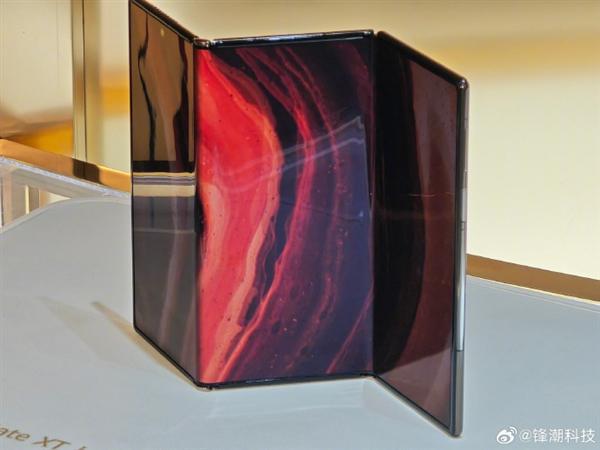

菜粕期货作为农产品期货市场的重要品种之一,一直以来备受市场关注。不过,近期菜粕期货价格的剧烈波动更加引发外界关注,7月15日菜粕期货盘中一度下探至2396元/吨,期货价格创出近4年来低位,当日跌幅3.13%。相较于豆粕,菜粕期货价格更加弱势,原因在于其基本面相对弱于豆粕。

“进入7月国内蛋白粕类期货加速下挫,期货价格主力合约累计跌幅超过8%。不过,自5月23日至7月15日豆粕和菜粕价格重心下移550元/吨以上,豆粕期货累计跌幅近15%,菜粕期货跌幅近19%,价格跌至近四年低点。”光大期货分析师侯雪玲接受《华夏时报》记者采访时表示。

美大豆价格创4年来低位

“近期豆粕以及菜粕价格的大幅下跌,其原因是海外市场带来的联动性影响,具体来看,虽然前期美大豆主产地产有天气扰动影响,但整体来看不会出现太大问题,美豆当前产量整体维持丰产预期。现在市场最主要的矛盾在于亚洲方向的客户并未开启大量采购美豆的动作,这不仅对美豆市场产生了比较大的利空点,而且也导致美豆成本中枢进一步出现下移。”银河期货分析师陈界正称。

陈界正表示,美豆基本面变化比较大,主要体现在出口上,由于今年中国采购美豆进度比较慢,未来美国市场的供需平衡表可能出现比较大的调整,与产量方面会有一定联系,良好的天气状况对于高价美豆会有一些打压,但是今年种植面积其实增幅不明显,6月最终确定的种植面积低于3月报告中调研的结果。

“进入7月国内蛋白粕加速下挫,期货价格主力合约月累计跌幅超过8%。其实,自5月23日至7月15日豆粕和菜粕价格重心下移550元/吨以上,豆粕期货累计跌幅近15%。菜粕期货跌幅近19%,价格跌至近四年低点。”侯雪玲表示。

侯雪玲表示,造成豆粕价格下跌,还要从美国大豆基本面分析。受巴西大豆出口挤占以及中国大豆采购放缓等因素影响,美国大豆期货价格跌至四年低点,美国大豆2023/24年度出口同比下滑,这导致美豆旧作库存处于较高水平。据美国农业部6月底发布的季度库存报告显示,截至6月1日,美豆库存为9.71亿蒲,远高于去年同期的7.96亿蒲,处于历史偏高水平。以此推算的表观消费量为8.74亿蒲,低于去年同期及五年均值。

从结构上看,美国农场内大豆库存为4.66亿蒲,为过去四年最高水平,反映农民销售偏慢。美豆今年新作面积扩张,天气大体有利,丰产预期强。这意味着在新作上市之前,美国农户要腾出更多的库存存放新作。不过,侯雪玲表示,美豆价格和巴西大豆相比缺乏优势,出口改善有限,导致美豆需求未能承接供应压力,最终CBO大豆价格跌至四年低点。

此外,由于当前市场供应充足,新季全球大豆产量前景较为乐观,美国大豆现货价格跌至近四年低点,国内大豆、豆粕价格也跌至四年来低点。其中,国内现货豆粕价格即将跌破3000元/吨关口,豆粕期货价格也已经跌至3085元/吨,大豆和玉米期货价格已经跌破种植成本。

最新数据显示,2024年美国大豆、玉米的种植成本预计分别为1136美分/蒲式耳、466美分/蒲式耳。按此推算,截至7月15日,美国大豆期货价格跌至1047美分/蒲式耳,美国玉米期货价格也跌至411美分/蒲式耳。

下游饲料产量下降

由于全球大豆供应趋于宽松,国内大豆供应也是维持较为宽松的供应环境。对此,侯雪玲表示,受到国内油厂产能扩张、全球大豆供应充足以及之前大豆进口榨利丰厚影响,今年1—6月国内大豆进口到港量处于较高水平。海关数据显示,2024年上半年国内大豆进口4848万吨,低于去年同期5257万吨,但高于五年均值4622万吨。

“7—9月大豆到港量预计为978万吨、1050万吨和850万吨,共计2878万吨,高于去年同期2624万吨和五年均值2597万吨。油菜籽到港同样宽松,7—9月油菜籽月均到港预计50万吨以上,历史高位。豆粕和菜粕原料非常宽松,菜粕原料宽松幅度大于豆粕。”侯雪玲称。

不过,记者发现,此次菜粕期货跌幅明显大于豆粕期货。对此,陈界正表示,菜粕期货下跌的原因最主要还是豆粕影响所致,因为其在国内蛋白市场消费权重是明显低于豆粕,定价权由豆粕所主导。此外,菜粕自身基本面确实比较弱,未来几个月中菜籽到港量较大。而且虽然当前是水产季节性旺季,但是菜粕消费一直看不到太多亮点。因此,需要相对于豆粕更高的价差来支撑自身消费,

此外,记者发现,受生猪存栏下降、肉禽养殖利润下降等影响,今年饲料产量同比也出现下滑。据饲料行业数据显示,2024年1—5月饲料产量累计为2513万吨,同比减少5.7%。饲料产量下降意味着蛋白总需求下降,豆粕受到高性价比影响,添加比例略有上调,最终豆粕饲料消费量同比下降约4%。

“菜粕主要运用在水产饲料,今年受到养殖利润下降以及南方持续降雨、局部暴雨冲击,行业预计水产饲料同比下降或在10%以上,菜粕受冲击更大。多余的菜粕需要在其他领域消化,这意味着豆菜粕价差只能不断拉大,才能刺激更多的消费。”侯雪玲称。

豆粕期货何时见底

值得关注的是,随着豆粕期货持续下跌,豆粕现货价格也表现疲弱,毕竟国内豆粕菜粕价格基本是以期货定价为主,当期货出现下跌,现货价格也会出现下跌。有业内人士表示,期现货价格下跌其主要原因是国内供应宽松,最近几个月国内大豆进口量基本都在1000万吨以上。

“豆粕和菜粕价格的下跌主要影响还是在海外,国内需求对于豆菜粕价格影响力度不及海外市场,一般需要比较长的周期来进行负反馈,但是现货偏弱与需求有一定联系,整体来看近期饲料表现一直处于相对偏弱的状况。国内油厂开工率最近一段时间基本维持高位,主要因大豆到港量较多,同时压榨利润也比较好,前期油厂预售比较充分所致。”陈界正称。

经历6月份美豆价格的持续下跌,进入7月,尤其是美豆产区天气近似理想,天气炒作无望下,市场更多聚焦于国内现货宽松矛盾如何解决,显然基本面无法支持期货高升水,豆粕期货向现货价格回归。不过,在7月豆粕期货价格加速下跌过程中,终端买家买货意愿极低,部分是因为之前已经进行采购,部分是因为随用随买政策不变,豆粕现货挺价不成功,基差缩小不明显。

侯雪玲表示,这个变化加剧了市场看空意愿,也引发了豆粕价格进一步下挫。对于后市,目前的市场焦点还是在供大于求矛盾如何解决,承接买盘何时能够出现。国际市场上可关注美豆产区天气、大豆FOB报价,国内可关注现货成交、下游库存以及期货持仓变化。策略上,可考虑2411—2501或2501—2505月间反套,或者买油卖粕套利交易。

针对豆粕期货后期走势,陈界正表示,接下来豆粕价格的主要影响因素还是在于资金的交易逻辑,因为现在很多方面都是不确定因素,如美国对中国的出口量是否被低估。与此同时,中国如果不进口美豆,四季度的供应来源主要依靠什么都是未知的。倾向于在中国出现比较大规模的买船前,豆粕可能仍将以偏弱运行为主。

暂无评论内容